ミンカブ・ジ・インフォノイドのIPO

2019年3月19日に上場した株式会社ミンカブ・ジ・インフォノイド(以下「ミンカブ」といいます)の目論見書における【特別利害関係者等の株式等の移動状況】を確認すると次のような記載があります。

表 ミンカブ・ジ・インフォノイドの株式等の移動

| 移動年月日 | 移動前所有者 | 移動後所有者 | 株価 | 価格 | 移動理由 |

|---|---|---|---|---|---|

| 2016/5/26 | ファンドA | ファンドE | 30,000 | 570,000 |

所有者のファンド 期限到来による |

| 2016/12/26 | ファンドB | 瓜生社長 | 5,400 | 2,970,000 | |

| 2016/12/26 | ファンドB | 高田副社長 | 5,400 | 3,240,000 | |

| 2016/12/26 | ファンドB | 渡邊取締役 | 5,400 | 3,240,000 | |

| 2018/1/9 | ファンドC | 事業会社 | 20,000 | 80,000,000 |

(出所:株式会社ミンカブ・ジ・インフォノイドを元にIPOAtoZ作成)

ミンカブには、ファンドA(ジャフコV2-R投資事業有限責任組合)とファンドB(JAIC-IF3号投資事業有限責任組合)、ファンドC(アント・リード2号投資事業有限責任組合)という投資ファンドから出資を受けていましたが、ミンカブがIPOを達成する前に、ファンドの期限が到来してしまいました。

ここではベンチャーキャピタルから出資を受ける際のひとつのリスクについて説明させていただきます。

ベンチャーキャピタルによる投資

IPOを目指す会社がIPO準備段階でベンチャーキャピタルから出資を受けるケースは多々あります。

ここで間違いがちなのが、出資金、つまり株主になるのは、ベンチャーキャピタルではなく、投資ファンドが株主になるのがほとんどであるということです。

投資ファンドとは、機関投資家や個人投資家等から出資を受けた組合になります。

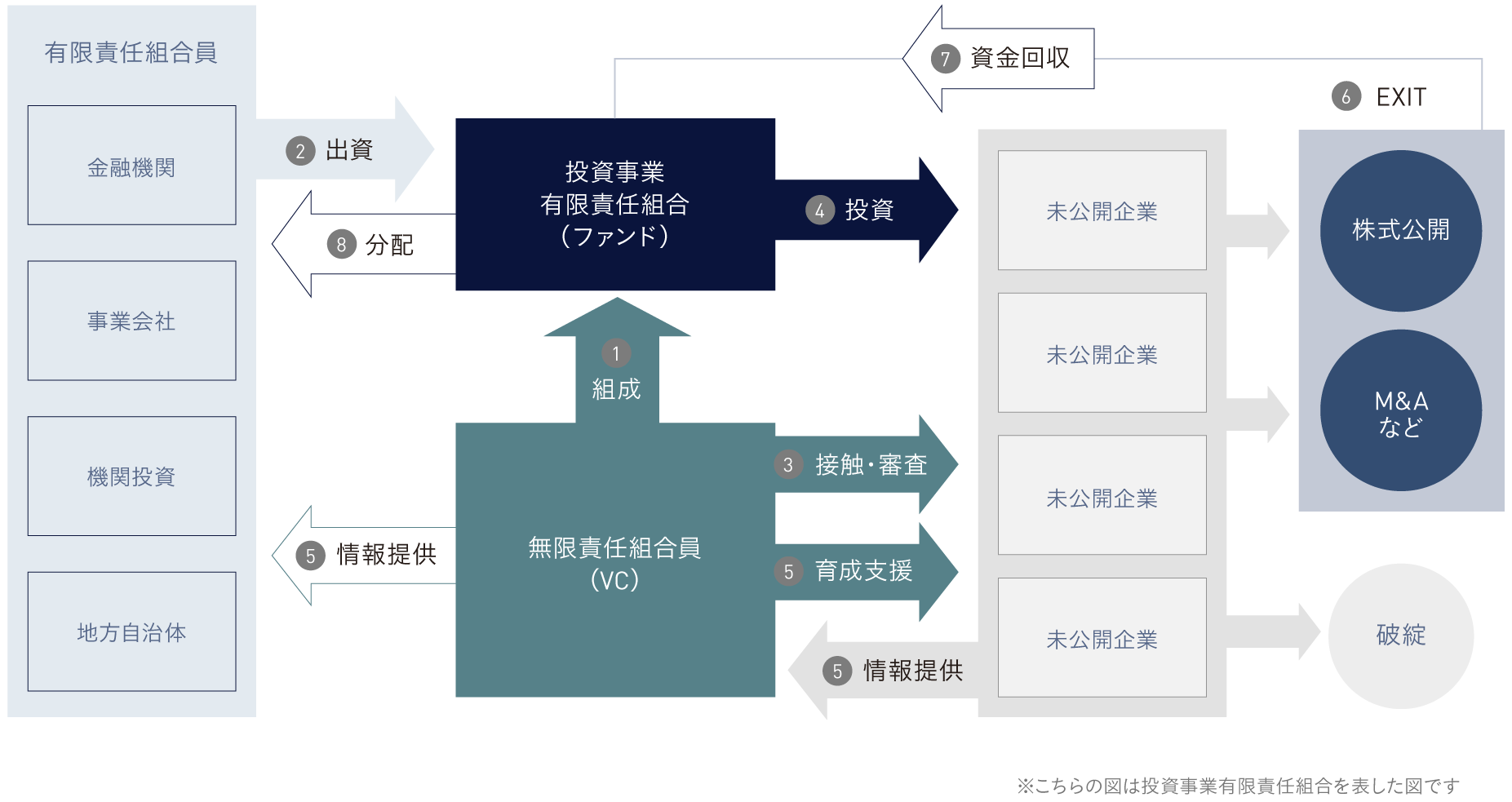

(出所:フューチャーベンチャーキャピタル株式会社ホームページより)

図 投資ファンドからの投資スキームのイメージ

ベンチャーキャピタルとは、投資ファンドの組成や投資対象の調査や審査を行う会社です。

ベンチャーキャピタルが自ら投資するケースもありますが、そのケースはレアです。

ベンチャーキャピタルから投資を受けるメリット

IPOを達成した会社の株主の中に投資ファンドが存在することはよくあるケースです。

投資ファンドからの出資というものは、単なる資金面だけでの関係ではなく、まったく出資をされていない会社よりも以下のような点で、外部から一定の良い評価が受けやすくなるというメリットがあります。

- 会社の事業内容等に対して、プロから一定の評価を受けているという安心に繋がる

- 株主総会や予算管理など、一定水準の管理体制を保有している印象がある

- 一定水準の株主対応をしているため、ガバナンスが効いている印象がある

投資ファンドは、経営管理能力が一定レベル高い会社しか投資を行いません。また投資ファンド出資後は、プロの投資家から経営知識の習得やIPO準備に関する情報などを取得できるようになり、さらなる経営管理能力の向上が期待できます。

さらに販売先や仕入先、共同開発、マーケティングなどのパートナー探し、人材紹介などにも協力してくれるケースが多々あります。

ベンチャーキャピタルから投資を受けるリスク

投資ファンドには、期限があります。

その期限が近づくと、投資ファンドで保有している株式をすべて売却し、資金を回収する必要があります。

運用期限が迫ると、換金先を急遽、探さなければいけなくなります。億円単位レベルになるような大きな金額になると、簡単にはいきません。

ベンチャーキャピタルからの出資を検討する場合、投資ファンドの内容や特徴をしっかりと認識する必要があります。

- IPOをファンドの運用期限ギリギリに達成出来た場合、ベンチャーキャピタルは保有株式をIPO時にすべて売出しなければいけなくなる。売出が増加すると、吸収金額が大きくなり、発行価格の形成に悪影響が出やすくなる。

- ベンチャーキャピタルがファンドを組成しても投資先が見つからない場合がある。そのようなファンドからの出資された場合、繰上償還という形で、早期の換金を求められる場合がある。

IPOの中には、ベンチャーキャピタルの売出比率が高いIPOがあります。売出比率が高く、さらにオファリングレシオが高いIPOは、人気が低くなり、最悪のケースでは発行価格が会社の希望より低く設定されてしまうおそれが出てきます。

これは1円でも高いリターンを目指す投資ファンドにとっても、避けたいことです。

このようになったとしても株式売却に急ぐのは、投資ファンドの期限が迫っているという背景があります。

つまり投資ファンドの期限は、上場日のスケジュールや発行価格を大きく左右する場合があるということになります。

ベンチャーキャピタルから出資を受けるときのチェックポイント

投資ファンドの期限が、IPOの目標時期から離れていれば、離れているほど良いと思われます。

投資ファンドの期限がIPOの目標時期より、3年以上後になることをおススメします。