私が働いていた証券会社は、東証上場を目指す会社のみ主幹事契約を締結していました。

もしクライアントが東証上場を諦め、地方取引所上場に目標を切り替えた瞬間に主幹事契約は破棄することになっていました(おそらく現在も同じはずです)。これは私が働いていた証券会社だけではなく、大手5大証券会社は今も同様のようです。

私はそのような環境で働いていたため、地方取引所について完全に無知な状態であるだけではなく、正直申し上げまして、心の中では「地方取引所しか上場できない会社なんて、上場する意味ないじゃん」「地方取引所で上場した会社って、東証に行けなかった会社だから低レベルな会社だろ」と地方取引所の上場企業を完全に見下していました。

もし私と同じようなお考えの方、つまり「IPOは、東証上場一択!」とお考えの方、ぜひお読みください。

東証グロース市場は、スモールIPO企業を助けてくれる市場なのか?

スモールIPO企業のほとんどは、東証グロース市場を目指しています。

これは、東証グロース市場が経営者にとって「東証グロース市場が会社の成長を後押ししてくれるからだ」という魅力的な市場であってこそ成り立つ理屈です。しかし、本当にその理屈は合っているのかという懸念が出ています。

東証グロースは、上がっていない

2月22日に日経平均は、836円も上がり、35年ぶりに最高値を更新しました。さらに3月4日は4万円という大台を超えました。

図1は過去10年間の日経平均と東証グロース市場250指数の比較です。

日経平均は踊っていますが、東証グロース(旧マザーズ)は踊っていないことがわかります。

図1 日経平均と東証グロース市場250指数の比較

2月22日に日経平均は、836円も上がり、35年ぶりに最高値を更新しました。

この要因は、エヌビディアの決算による影響を大きく受けたことが大きく、自社がポジティブな情報発信をして株価が上がったのではないことは明らかです。

つまりエヌビディアの決算は、日経平均採用銘柄を後押ししましたが、グロース銘柄を後押ししてくれませんでした。

図2 日経平均が35年ぶり最高値をつけた日(2024年2月22日)の株式指数一覧

年内に日銀は利上げに踏み切ると予想している専門家の方が多数になっています(関連記事は、こちらになります)。

利上げはグロース銘柄の株価に対し、マイナス材料になります。

いろいろな意見や見解があると思われます、私は、日経平均と東証グロース市場には今後も差がさらに開いてしまう可能性が高いと考えています。

さらに、米国は年内に利下げ観測が出ています。これは米国のグロース銘柄の株価にとってはプラス材料になります。つまり、グロース銘柄を好む日本の個人投資家は、米国グロース銘柄へ資金をシフトするシナリオも浮かんできます。

Nasdaq上場を勧めるブローカーは、営業先にNasdaq上場を勧める際、東証グロース市場が冴えないことを営業トークとして使っているそうです。

上場維持のハードルが高くなる

グロース市場の上場企業には、上場時と上場後の流通株式時価総額5億円以上、上場10年後には時価総額40億円以上が求められます。

このブログ記事を書きはじめた2024年2月24日現在グロース市場には、564社が上場していますが、SBI証券の銘柄スクリーニングによりますと、時価総額が40億円以下の会社は181社もありました。

つまりグロース市場上場企業の内、1/3近い会社が上場維持基準を意識しなければいけない状態にあります。

そのような中、東証では、2023年12月18日に開催された「市場区分の見直しに関するフォローアップ会議」におきまして、グロース市場の上場維持基準の引き上げについて話し合われました(関連資料はこちらになります)。

この議論は、継続して行われる模様であり、もし上場維持基準が引き上げされれば、現在よりもさらに多くのグロース市場上場会社が上場廃止の危機に陥ってしまう懸念が拡がります。

無茶な株主還元策に走らざるを得ない会社が出ている

企業価値向上策の一環として、昨今、非常に高額な株主還元策を発表している会社があります。

例えば、QuickMoneyWorldの株主優待ランキング(こちらになります)によりますと、 この記事を書いている日(2024年2月25日)の優待+配当利回りの100%超えをしている社数は8社ありましたが、プライム市場銘柄はなく、内5社がグロース市場銘柄でした。

さらにこの8社に入っていない会社の中にも例えばラストワンマイルは、株価が3,000円台ですが、1株を保有する株主に対して年2回も1000円のギフトカードを贈呈するという高額な株主還元策を導入しています。またグロース上場企業のレントラックスは、2023年3月期の配当性向が79.9%もあります。

グロース市場上場会社は、本来、資金を事業成長のために向けるべきですが、短期間で株価を上げるために無理して、株主還元策に資金を使わざるをえなくなっている会社が少なくないように思えます。

上場は、会社の成長を加速させるための手段であるはずですが、中には残念ながら、上場してしまったことが逆に会社成長の足枷になっている会社が存在しているように感じられます。

上場ゴール企業が止まらない

残念ながら東証にIPOした会社の中で上場ゴール企業というのは、毎年のように出ています。

例えば2019年11月に東証マザーズへ上場したトゥエンティーフォーセブン(7074)は、上場1か月後に下方修正を出し、その後赤字経営に陥ったという典型的な上場ゴール企業の1社です。上場前と上場後では業績が一変しています。

このブログ作成時点で、初値の水準から株価は1/10以下になっており、すでに投資家からの信頼は、完全に失っているように思えます。

表2 トゥエンティーフォーセブンの業績推移

| 期 | 売上 | 経常利益 | 当期純利益 |

|---|---|---|---|

| n-3 | 2,460 | 293 | 196 |

| n-2 | 4,094 | 438 | 322 |

| n-1 | 6,801 | 1,108 | 755 |

| n | 7,697 | 971 | 583 |

| n+1 | 5,700 | ▲984 | ▲1,500 |

| n+2 | 5,457 | ▲42 | ▲136 |

| n+3 | 4,236 | ▲532 | ▲1,690 |

| n+3 | 3,212 | ▲379 | ▲480 |

さらに、グレイステクノロジーやエフオーアイ、Edulab等、IPOを達成するために粉飾に走ってしまった会社もあります。

これらの会社も多くは、東証への上場基準と会社の体力や実力が見合っていなかったところ、無理をしてしまって、このような結果になってしまったことが大きな要因になっていると考えます。

TPM市場上場は、東証一般市場上場の近道になっているといえるのか?

TPM市場へ上場すると、ガバナンス整備、適時開示体制構築、さらに知名度や信用力向上などが期待されるメリットがあるため、TPM市場への上場は、東証一般市場を目指すための近道になると考えている経営者が少なくありません。

TPMから東証一般市場上場を達成できた会社が高確率の場合、TPM市場が一般市場の近道であることが証明できます。

このブログ記事を書いた日(2024年2月25日)まで、TPM上場会社が東証一般市場へ上場達成した社数は、6社存在しますが、TPMの上場企業数の推移をみてみると、2022年末まで延べ84社、2023年末まで116社になっています。

一方、私の肌感覚で恐縮ですが、私が勤務していた証券会社の公開引受部門と主幹事契約を締結した会社の内、東証一般市場へ上場達成した会社数の比率は、この比率を優に超えていたと記憶しています。

さらに現段階では、TPMから東証一般市場に上場達成した社数より、はるかに多数の会社が他の理由で上場廃止しているため、TPMの上場メリットを享受することなく、一般市場上場を断念した会社の方が多いと思われます。

以上の理由により、現段階において、TPM上場が東証の一般市場上場のステップ台になることは理解できますが、近道になっているという提案が全くできません。

また東証の一般市場を延期・断念し、TPM上場に舵を切り替えようとする会社も少なくありませんが、その場合、ストックオプションや従業員持株会の運用に影響を来すことになるため、慎重な判断が必要になります。

名古屋証券取引所(名証)でIPOした会社は、東証でスモールIPOした会社より健闘している

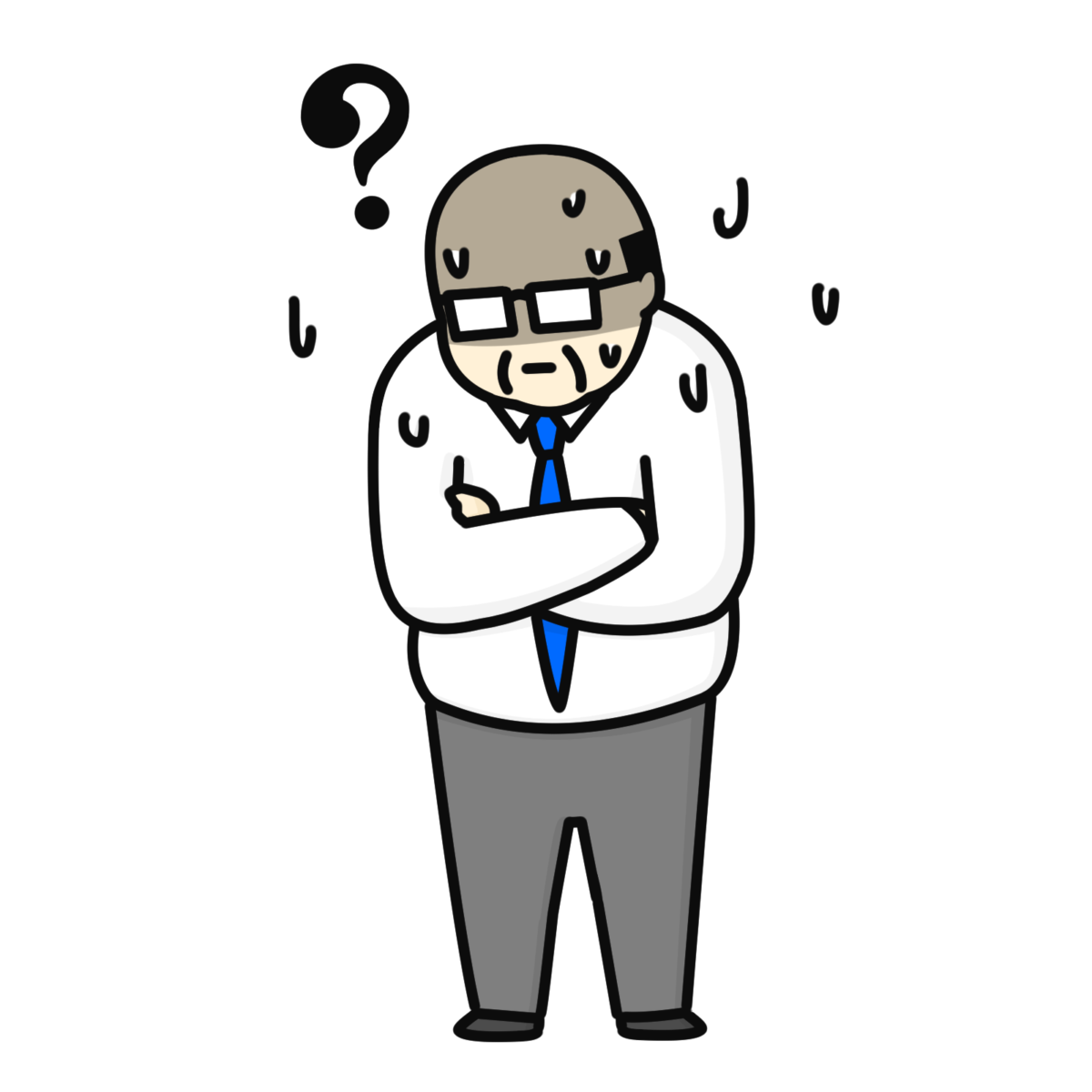

図3は、2019年以降に東証へスモールIPO(このブログ記事では上場時時価総額50億円以下と定義)した会社が上場時時価総額と現在の時価総額(東洋経済四季報2024年1集記載の時価総額)を比較し、その社数の割合をグラフにした図です。

上場時の時価総額に比べ、現在の時価総額が50%未満になっている会社が約5%あり、50%~80%未満になっている会社が約19%ありました。現在の時価総額が上場時時価総額を下回っている会社が37%ありました。つまり、スモールIPOの3社に1社超が上場時の時価総額を下回っている状態にあり、その中にはAHCグループやジィ・シィ企画等、上場時時価総額から30%以下になっている会社も存在しました。

図3 2019年以降の東証上場企業の上場時時価総額(50億円以下限定)と現在の時価総額と比較した値の社数割合

(出所:「東洋経済四季報2024年1集」と「庶民のIPO」を元にIPOAtoZ作成)

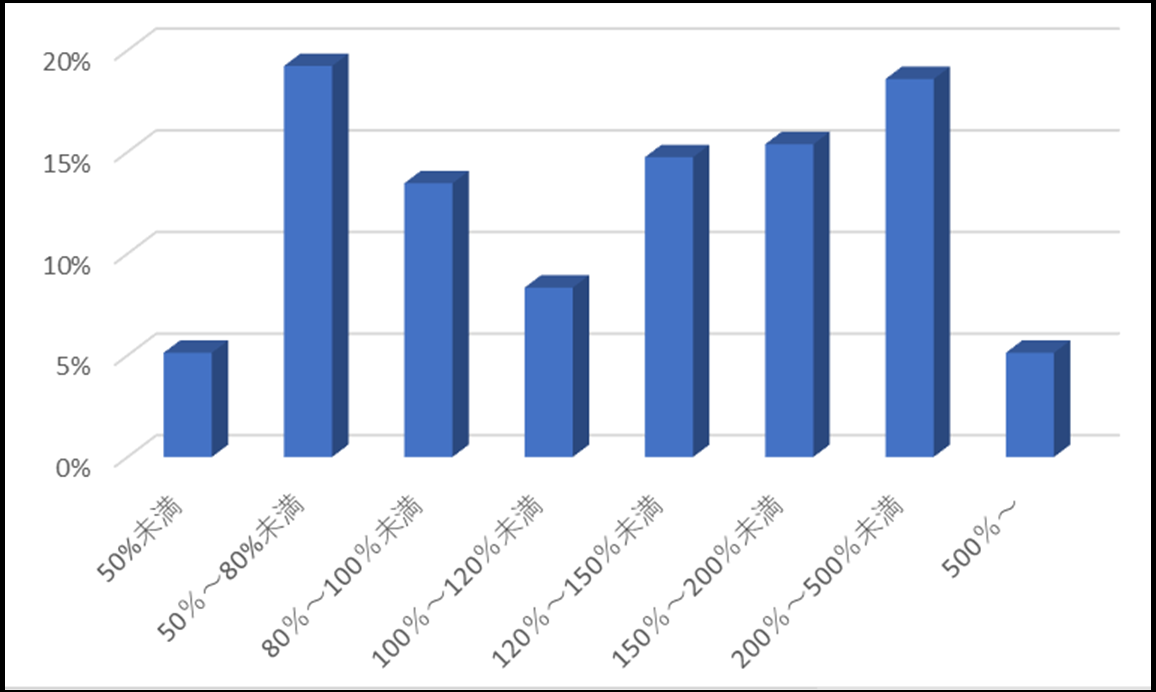

図3は、リーマンショック以降(2008年以降)に名証へスモールIPOした会社が上場時時価総額と現在の時価総額(東洋経済四季報2024年1集記載の時価総額)を比較した値をグラフにした図です。

2019年以降、東証にスモールIPOした会社は上場時時価総額に比べ、現在の時価総額が80%未満になっている会社が数多く存在しますが、リーマンショック以降に名証へ上場した会社はゼロでした。

したがいまして、スモールIPOした会社は、東証上場会社より、名証上場会社の方が健闘していると考えてよいのではないでしょうか。

図4 2008年以降の名証上場企業の上場時時価総額(50億円以下限定)と現在の時価総額と比較した値の社数割合

(出所:「東洋経済四季報2024年1集」と「庶民のIPO」を元にIPOAtoZ作成)

正直申しあげまして、私は名証へ上場した企業は、東証に上場できなかった会社、つまり事業成長面やガバナンス等に見劣りしている会社であると考えていました。さらに名証は東証に比べ、流動性が低いため、売り玉が発生すると株価が崩れやすいと思っていました。

私の予想では、東証上場会社の株価の方が優れていると思っていました、完全に間違っていたようです。

なお図3は、157社からのデータであり、図4は14社からのデータにすぎません。データ量に開きがあるため、図3と図4を比較対象として適切かどうかご意見があると思います。

しかし、少なくとも、東証へ上場した会社の中には、初値天井の会社、上場ゴール企業と思しき会社が毎年のように数多くIPOしていますが、リーマンショック以降に名証へ上場したスモールIPO会社には、そのような会社が存在しないことがわかっただけでも収穫だとお考え下さい(ちなみにスモールIPOではない名証上場会社も現在の時価総額が上場時時価総額を上回っています)。

スモールIPO企業が名古屋証券取引所(名証)上場を選択肢に入れるべき理由

名証でIPOした会社は、東証でスモールIPOした会社と比較すると、上場後も健闘している会社の割合が多いように見受けられました。

繰り返しになりますが、私は名証でIPOした会社のほとんどは、東証でのIPOを断られた会社なので、見劣りする会社ばかりであるというイメージを持っていたため、驚きました。完全な誤解でした。

そこで私は、これまでの考えを180度改め、「スモールIPOは、名古屋証券取引所(名証)上場を選択肢に入れるべき」と考えました。

なぜ名証上場会社の方が健闘しているのかにつきまして、私個人の意見を述べさせていただきます。

東証より上場基準が低いため、実力・体力に見合ったIPOができるのではないか

名証は、東証と同じように一般市場として、3つの市場に区分されています。

表3 東証と名証の市場区分

| 東証 | 名証 | |

|---|---|---|

| 大企業向け市場 | プライム市場 | プレミア市場 |

| 中堅企業向け市場 | スタンダード市場 | メイン市場 |

| 新興企業向け市場 | グロース市場 | ネクスト市場 |

3つの市場区分ごとに形式要件を調べてみますと、名証の方が明らかに緩い基準になっています。

例えば、東証グロース市場と名証ネクスト市場を比較すると、名証ネクストへ市場するためには、流通株式に関する規則はなく、上場時時価総額が3億円以上となっています。

表4 東証グロース市場と名証ネクスト市場上場の要件の主な違い

| 東証グロース | 名証ネクスト | |

|---|---|---|

| 成長可能性 |

高い成長可能性 |

着実な成長可能性 |

| 流通株式数 |

1,000単位以上 |

なし |

| 流通株式時価総額 | 5億円以上 | なし |

| 流通株式比率 | 25%以上 | なし |

| 上場時時価総額 | なし | 3億円以上 |

| 公募の実施 | 500単位以上 | 500単位以上(売出含む) |

繰り返しになりますが、東証への上場基準をクリアするために会社の体力や実力に見合わないまま上場を達成してしまった会社の多くが、上場ゴール企業になってしまったと言われています。

それが正しいと仮定すれば、会社の体力や実力に見合った会社が無理をせずに名証でIPOをしたため、東証上場企業よりも、上場ゴール企業の割合が少なくなっているとも言えるのではないでしょうか。

またネクスト市場については、流通株式に関する規定が存在せず、またプレミア市場とメイン市場については流通株式時価総額に関する規定が存在しないことから、自由度の高い資本政策を維持しつつ上場可能になります。

自社の資本政策の現状や理想を照らし合わせてみれば、名証の方がマッチする会社も多く存在するはずです。

上場維持基準が低いため、上場廃止を意識せずに事業拡大に集中できるのではないか

表5に東証グロース市場と名証ネクスト市場の上場維持基準の違いを示します。

表5 東証グロース市場と名証ネクスト市場の上場維持基準の違い

| 東証グロース | 名証ネクスト | |

|---|---|---|

| 流通株式数 | 1千単位以上 | なし |

| 流通株式比率 | 25%以上 | なし |

| 流通株式時価総額 | 5億円以上 | なし |

| 売買高・値付率 | 月平均10単位以上 | 月平均10単位以上又は値付率20%以上 |

| 時価総額 | 上場10年後40億円以上 | 2億円以上 |

このブログ読者は、上場直後に株価が下がってしまう会社が少なくないのは、ご存じだと思いますが、それは自社の努力だけではなく、市場環境の状況にも左右されます。

しかし運悪く上場後に株価が下がってしまうと、それをリカバーするのは並々ならぬ努力が必要です。特にスモールIPOの会社の中には、上場後、即、上場維持基準との戦いが始まっている会社が存在します。

東証グロース上場企業は本来、事業成長のために資金を使うべきでありますが、中には上場維持基準をクリアする目的として、過剰な株主還元をしている会社が存在するほどです。

名証は東証一般市場を目指すための有効なステップである

名証でIPOした後に東証へステップアップし、今では東証プライム上場会社になっている会社が10社を優に超えています。

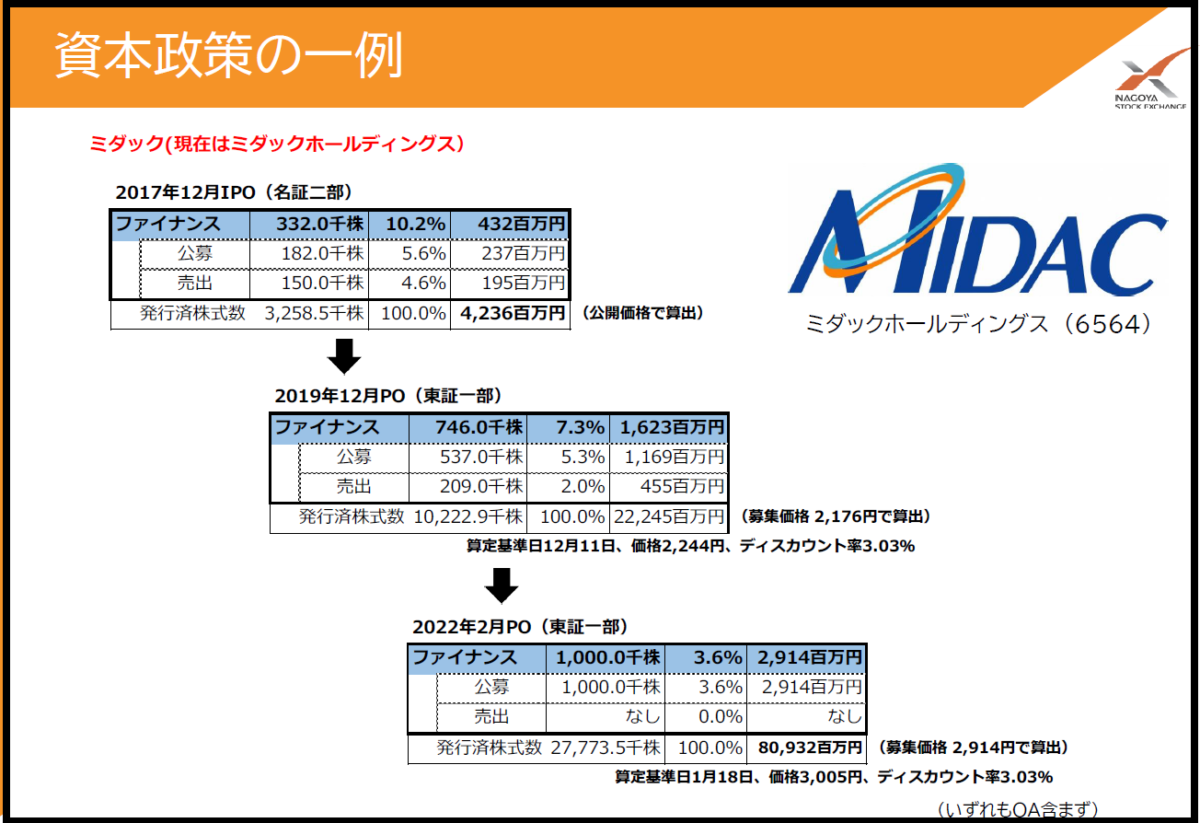

その中の1社であるミダックホールディングスは、上場時の時価総額から10倍を超える時価総額になっています。

名証から東証へステップアップするタイミングでファイナンスを行っており、時価総額に比例してファイナンスの規模も大きくなっています。

図5 ミダックホールディングスの資本政策

(出所:名古屋証券取引所資料より)

東証にスモールIPOした会社の中には、ミダックホールディングスのように名証で足場を固める方がよかったのではと思われる会社が存在します。少なくとも、結果的に高成長の業績が成し遂げられていない会社は、名証に上場すべき会社であったと言えると考えられると思います。

まとめ

私は、IPO実務のオンラインサロンを運営しています。そのサロンプログラムの中で現在、上場後の企業価値向上策を考えるプログラムを進行しています。

メンバーの中に投資ファンド出身者や東証グロース上場会社の経営企画室長、IR専門家等がいらっしゃいます。

その方々がスモールIPO企業に対する投資家の考えについて次のようなことを仰っていました。

- 機関投資家は、業績がYoY50%以上の伸びを求める

- 機関投資家は、時価総額100億円以下の会社に投資しない

- 機関投資家は、時価総額50億円以上100億円未満の会社を投資対象予備軍として扱うが投資しない

- 機関投資家は通常、運用規定を設けており、その中に投資対象になる会社の時価総額の下限が定められている

- 機関投資家が時価総額が小さな会社へ投資することは、投資リスクが高いだけではなく、金商法での違反事項である相場操縦の疑いをかけられやすくなり、コンプライアンス面からも投資不可になる

(オンラインサロン シンIPOAtoZでのメンバーの発言より)

以上の理由からスモールIPOの株式を買う投資家は、機関投資家よりも個人投資家中心になることは間違いなさそうです。

つまりスモールIPOは、個人投資家が嗜好するような銘柄でなければ、たとえ業績が良くとも、経営者が望む株価を形成してくれない可能性が高くなりそうです。

そこで私なりに東証グロース上場に向いた会社と名証ネクストに向いた会社を表6のように分類してみました。

表6 ブログの中の人が考える東証グロース向きの会社と名証ネクスト向きの会社

| 東証グロース向き | 名証ネクスト向き | |

|---|---|---|

| 事業成長性 | 高い成長を期待できる会社 | 安定的な成長を期待できる会社 |

| 資本政策 | 上場前からVCが一定以上株式を保有している | 上場後もオーナーが高い所有割合を維持したい |

| 事業内容例 | 人気があるテーマの事業

例:生成AI、半導体、人工知能、サイバーセキュリティ等 |

人気があるテーマと言えない事業

例:産業廃棄物処理、不動産、建設、運送業等 |

私は、前述したミダックのように名証に上場して着実に自力を蓄えた後、東証プライムを目指すのが良い会社が少なくないと考えています。

単なる東証のブランドイメージや東証上場会社としての名誉等だけで東証一択で上場を考えてしまうと、上場準備中または上場後に後悔することを知っておくべきだと考えます。

私が運営しているオンラインサロンでは、今年7月に名古屋証券取引所へ訪問する予定になっております。

ぜひご参加ください。

この記事は、名古屋証券取引所の広告宣伝ではない上、さらに私は名古屋証券取引所から金銭等を一切いただいておらず、さらに記事内容について承認や要請、了承等をうけておりません。記事内容は、すべて私個人の意見のみであり、名古屋証券取引所の責任等は一切ございません。

無論、内容等を保証するものではありません。