freeeの目論見書

2019年12月17日に東証マザーズへ上場したfreee株式会社は、スモールビジネス向けクラウドERPサービスの提供を行っており、クライドの会計システムや給与計算システムで高シェアをもっている注目度が高い会社です。

freeeの業績は、増収傾向にありますが、先行投資を大きな理由として、赤字が継続しています。赤字の額は、直前期27億円、申請期30億円を超える予想となっており、国内では評価が二分していたようです。

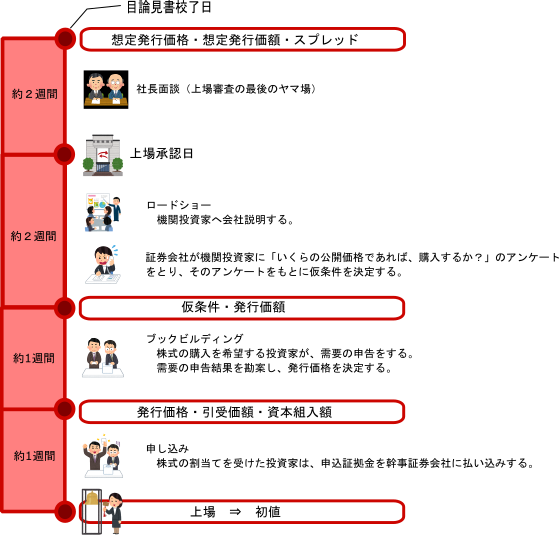

freeeがロードショーを行った結果を簡単にまとめますと、以下のとおりです。

表 freee株式会社のIPO

| 上場承認当初 | IPO時 | |

|---|---|---|

| 発行株式数(株) | 5,435,200 | 同左 |

| 内国内分(株) | 2,952,000 | 2,023,700 |

| 内海外分(株) | 2,483,200 | 3,411,500 |

| 発行価格(円) | 1,800 | 2,000 |

発行株式の引受数を国内分を減らし、海外分を増やしています。つまりこれは、国内の機関投資家より、海外の機関投資家から高く評価を受けたことになりました。

海外の投資家へ株式を勧誘することをグローバルオファリングといいます。グローバルオファリングについては、ここで説明しています。

グローバルオファリングをするIPO

現在、日本の株式市場における売買の6割から7割が海外機関投資家で占めていると言われています。

したがいまして日本の株式市況は、海外投資家の影響が大きくなっています。

そこで特にユニークなビジネスモデルをもつ会社や、将来グローバルな事業展開を期待できるような会社、規模が大きな会社に対して、主幹事証券会社の担当者は、あれこれ理由をつけて、結局は海外出張目当てで、IPO時にグローバル・オファリングを提案してきます。

海外機関投資家に人気が高いIPOは、質が高いIPOであるといってほぼ間違いありません。

2019年にグローバルオファリングをした会社の中で1社を除き、上場後の株価は堅調です。

ブシロード、ステムリム、Chatwork、HPCシステムズ、BASE、Freee、メドレー、JTOWER、SREホールディングス

freeeの業績は、当初の予想どおり、増収減益となっていますが、株価は堅調であり、本ブログ作成時点(上場後1年後)までは発行価格や初値を上回り続けており、右肩上がりです。

このことからも、IPO時に海外機関投資家から評価が高い会社の株価は、上場後も堅調になりやすいことがいえるかもしれません。

国内のIPOは、IPO好きな個人の一般投資家から人気がありますが、これらの投資家は上場当日に株式売却する割合が多いと言われているため、上場後の株価の乱高下を招いたり、初値天井が付きやすくなる要因のひとつにもあげられています。

グローバル・オファリングは、IPO後の株価を堅調に推移させ、会社の質を高めるための有効な手段とも言われています。